来源:紫金天风期货研究所

【20250401】工业硅&多晶硅:泥潭挣扎

工业硅 观点小结

核心观点:震荡 目前盘面已处在相对合理的底部区间,价格震荡期内,供应或出现适度调整、以此稳定价格,但当前价格缺少上行驱动,后期价格的最终上涨,需依赖库存出现一定消化,以及需求的稳定。

月差:中性 暂无新驱动。

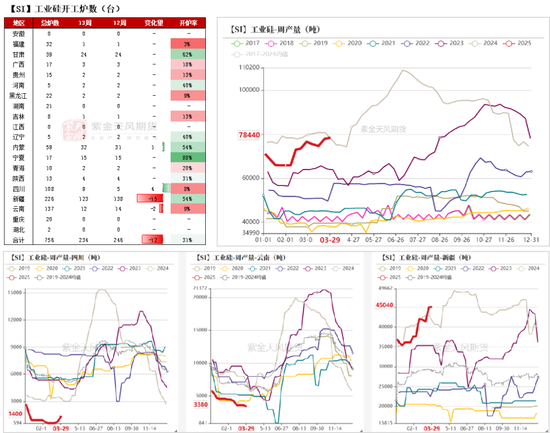

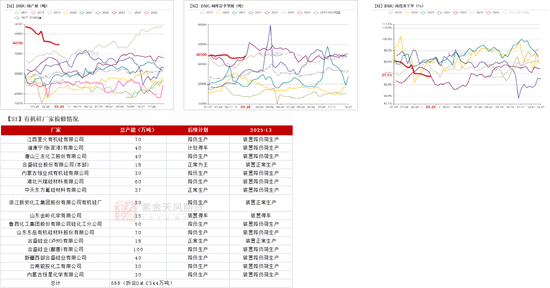

工业硅产量:偏空 上周工业硅产量环比+0.06万吨至7.84万吨。

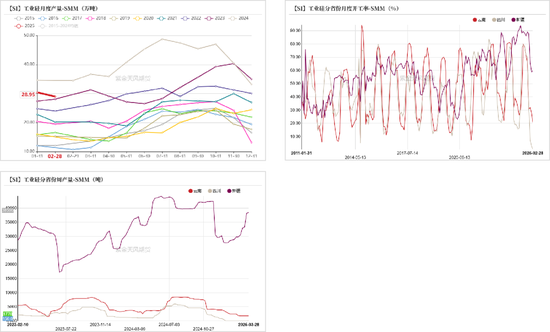

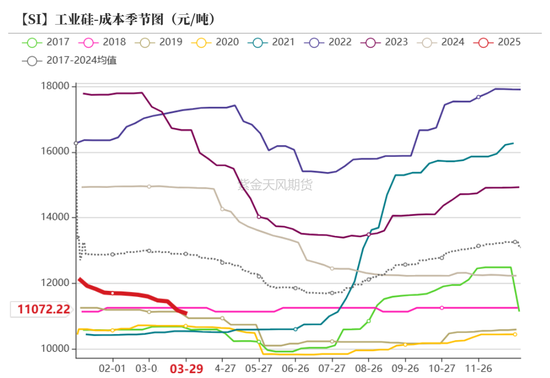

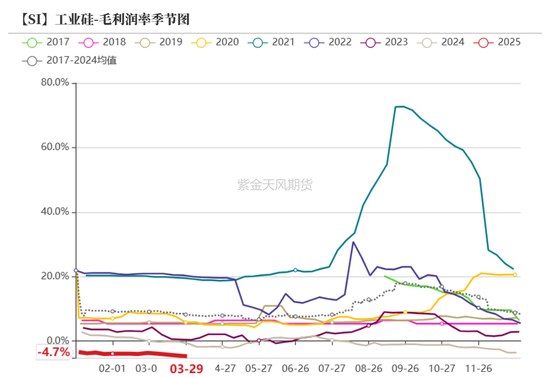

工业硅利润:中性 毛利润、毛利润率环比分别-19.81、减少0.24个百分点至-500元/吨、-4.73%。

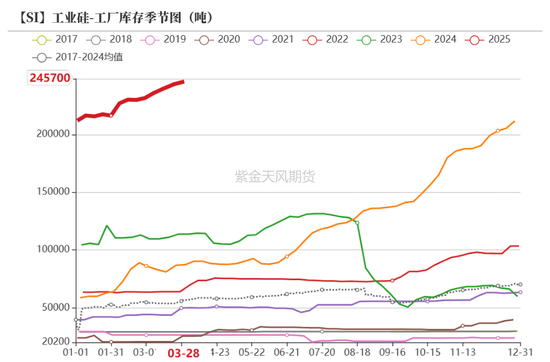

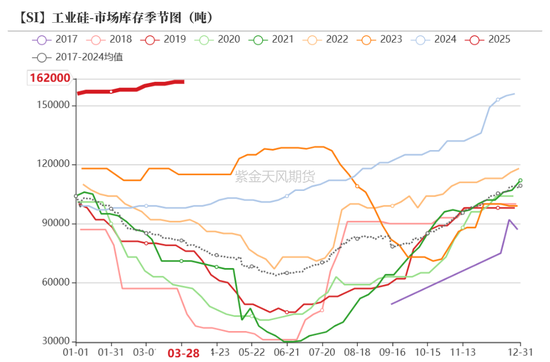

场外库存(百川):偏空 上周工厂库存环比+0.22万吨至24.57万吨,市场库存环比+0万吨至16.2万吨,场外库存合计40.77万吨。

注册仓单:偏空 截至3月28日,注册仓单共6.98万手、34.90万吨,环比3月21日增加469手、2345吨。

多晶硅利润:中性 上周毛利润及毛利率环比分别+0、+0个百分点至-1567元/吨、-3.96%。

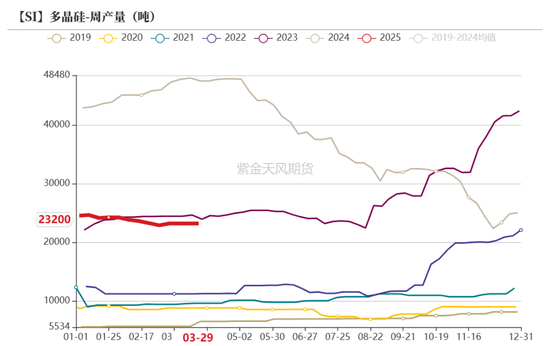

多晶硅产量:中性 上周多晶硅产量环比持平于2.32万吨。

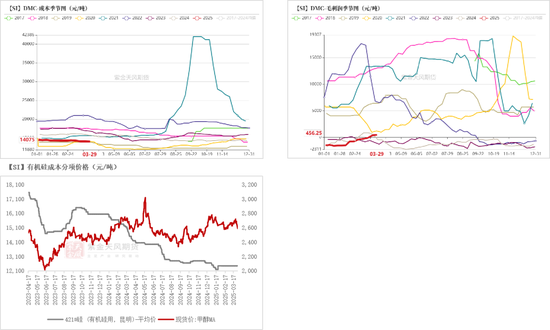

有机硅利润:偏多 上周毛利润、毛利润率环比分别+84.37元/吨、0.57个百分点至+456.25元/吨、+3.14%。

有机硅库存:偏空 上周DMC库存环比+0.2万吨至4.85万吨,环比+4.3%。

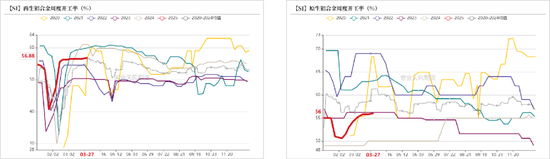

硅铝合金开工率:偏多 上周再生铝合金开工率环比增加0.38个百分点至56.88%,原生铝合金开工率环比增加0.2个百分点至56%。

多晶硅 观点小结

核心观点:震荡 期货交易仍需面临注册仓单数量充分与否的问题,近月合约价格暂难深跌,关注盘面对于仓单注册和基本面现实的交易节奏,此外,关注硅片环节的震后复产情况。

月差:中性 暂无新驱动。

N型硅料价格:中性 上周N型料价格环比持平于4.2万元/吨。

多晶硅产量(百川):中性 上周多晶硅产量环比持平于2.32万吨。

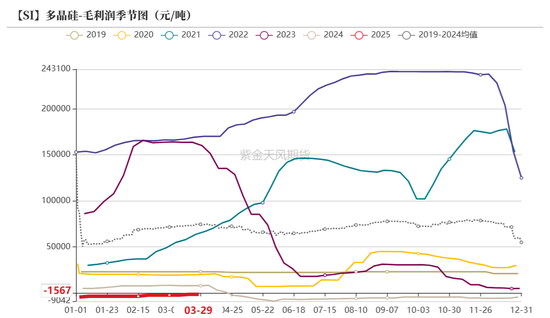

多晶硅利润:中性 上周毛利润及毛利率环比分别+0、+0个百分点至-1567元/吨、-3.96%。

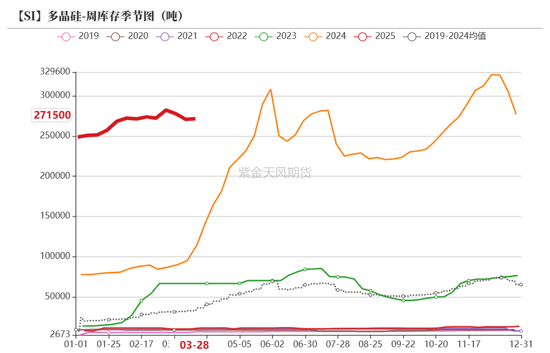

库存(百川):偏空 上周库存环比+0.07万吨至27.15万吨。

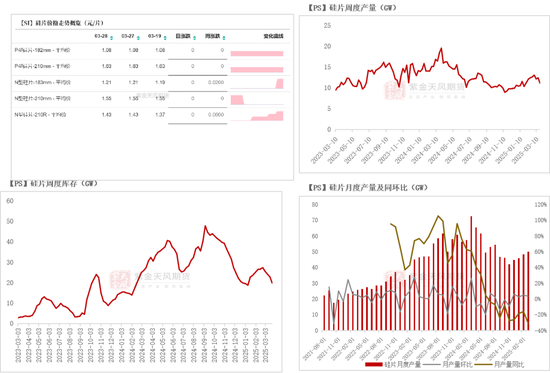

硅片产量(SMM):偏空 截至3月30日,硅片周产量为10.05GW,环比-1.03GW、-9%。

硅片库存(SMM):偏多 截至3月30日,硅片库存为19.5GW,环比-0.2GW、-1%。

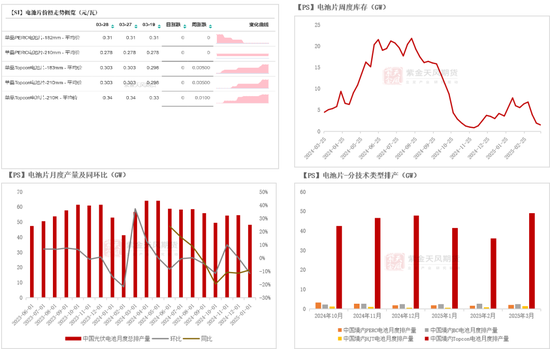

电池片库存(SMM):偏多 截至3月24日,国内光伏电池厂库为1.51GW,环比-0.42GW、+22%。

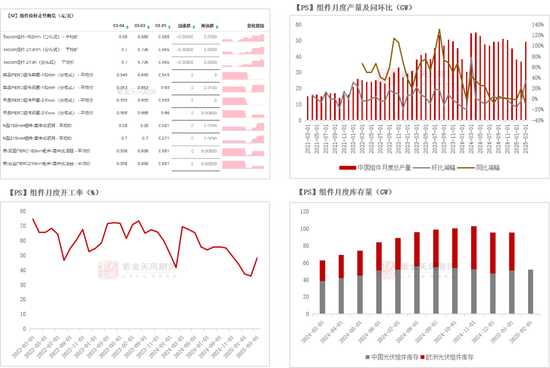

国内组件库存(SMM):偏空 截至2月底,国内组件库存达52.2GW,环比+1.19GW、+2%。

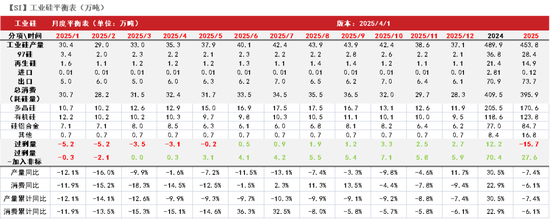

平衡&展望

上周总结:(1)工业硅:上周盘面延续震荡,北方产区减产信息支撑期价止跌。供应端,全国工业硅产量维持低位,边际变化较小,关注新疆大厂减产持续时间。需求端,多晶硅基于行业整体控产背景,开工尚未提升,有机硅产量下调,利润继续修复,但考虑到今年总产能稳定,后续对工业硅需求贡献有限,铝合金开工率基本调整完成,短期内预计维稳。整体来看,工业硅低价下,供应开始出现缩减,但需求未见扩张,硅厂减产时间同样存在不确定性,硅价上行驱动尚不明显。(2)多晶硅:下游环节3月排产均有上调,考虑到抢装影响仍在持续,4月下游环节排产将有进一步走高,此外,由于硅片生产受地震影响,产出短期内将有减少,但后续来看,硅片端的出货要求或给多晶硅带来需求增量。

整体来看:(1)工业硅:目前盘面已处在相对合理的底部区间,价格震荡期内,供应或出现适度调整、以此稳定价格,但当前价格缺少上行驱动,后期价格的最终上涨,需依赖库存出现一定消化,以及需求的稳定。(2)多晶硅:期货交易仍需面临注册仓单数量充分与否的问题,近月合约价格暂难深跌,关注盘面对于仓单注册和基本面现实的交易节奏,此外,关注硅片环节的震后复产情况。

工业硅:承压运行

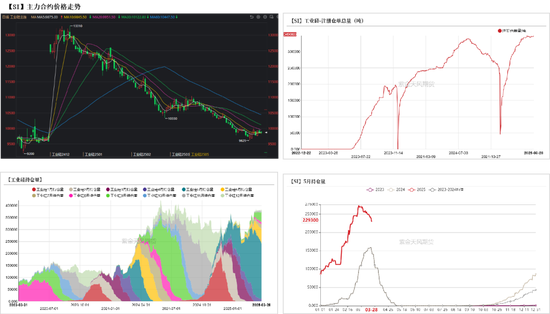

期价低位震荡

上周工业硅期货价格延续震荡。主力2505合约开于9680元/吨,收于9855元/吨,周内高点10000元/吨,低点9680元/吨,周涨0.87%。

截至3月28日,注册仓单共6.98万手、34.90万吨,环比3月21日增加469手、2345吨。

现货价格低位运行

北方供应环比增加 西南开工延续低位(百川盈孚)

上周全国开炉数有所减少。其中, 内蒙开炉数+1,四川开炉数+4,新疆开炉数-15,云南开炉数-2。

上周工业硅产量环比+0.06万吨至7.84万吨。分地区看,新疆地区产量环比+0.01至4.50万吨, 云南、四川产量环比-0.02、+0.06万吨至0.34、0.14万吨,甘肃、内蒙产量环比分别+0、+0.01万吨至0.98、0.91万吨。

西南开工延续低位(SMM)

截至3月28日,四川、新疆、云南地区周产量环比上周分别+150、+452、+0吨至0.02万吨、3.86万吨、0.18万吨。

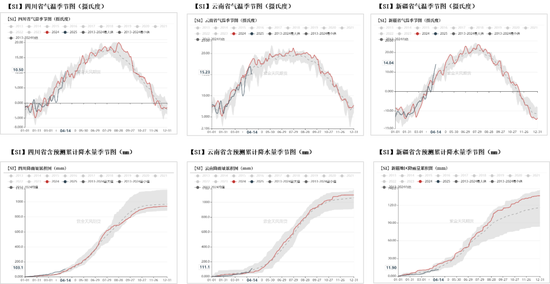

Q2关注西南天气情况

西南尚处于枯水期,建议5月起关注降水及天气情况。

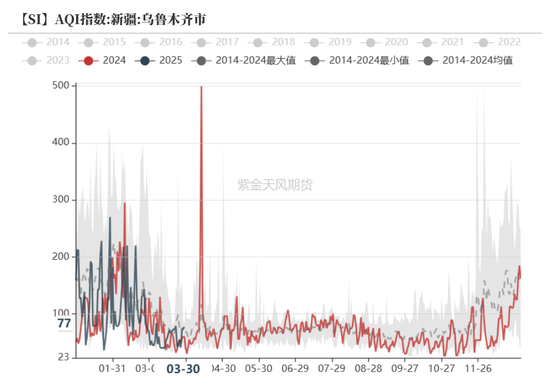

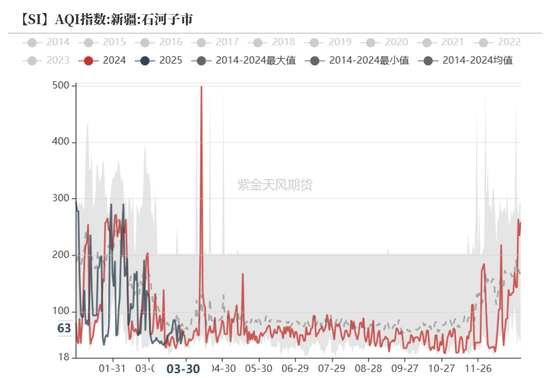

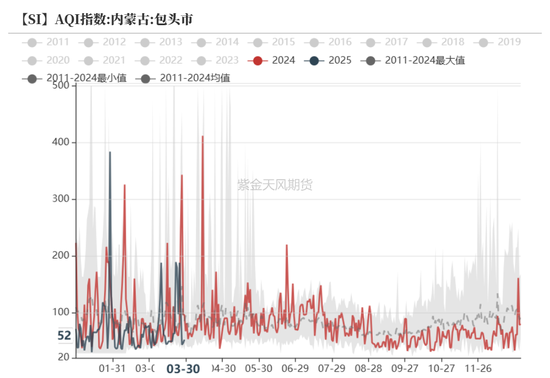

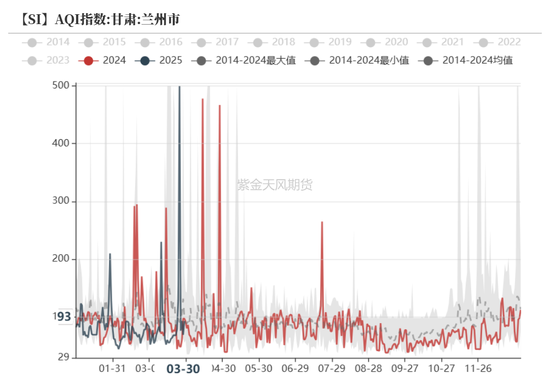

西北空气污染缓解

北方产区空气污染情况暂未趋严,预计于本月起,环境情况将逐步好转。

场外库存环比增加(百川盈孚)

上周工厂库存环比+0.22万吨至24.57万吨,市场库存环比+0万吨至16.2万吨,场外库存合计40.77万吨。

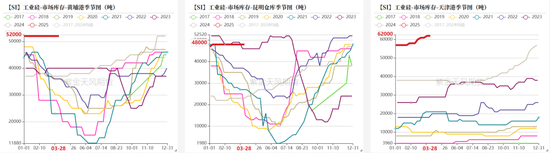

平均生产成本走跌

原料煤价价格周环比下跌。

上周工业硅平均生产成本环比-106.08元/吨至11072.22元/吨,毛利润、毛利润率环比分别-19.81、减少0.24个百分点至-500元/吨、-4.73%。

多晶硅:

盘面波动较大 关注后期大厂复产情况

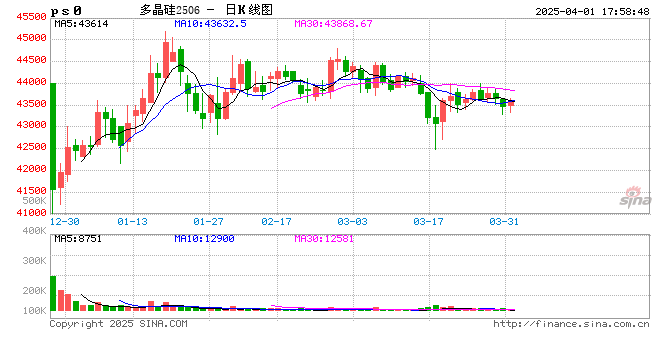

期货价格:宽幅震荡

上周主力PS2506合约开于43550元/吨,收于43650元/吨,周内高点43990元/吨,低点43405元/吨,周涨0.31%。

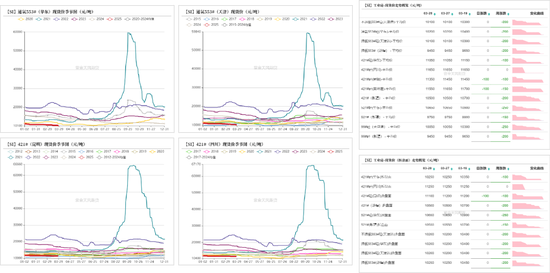

现货价格:硅料表现稳定 下游环节价格调涨

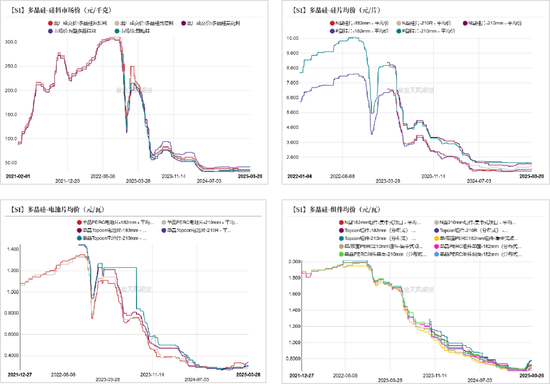

上周多晶硅公开价格平稳运行,N型料价格环比持平于4.2万元/吨,P型菜花料价格环比持平于3.15万元/吨,致密料价格环比持平于3.45万元/吨,复投料价格环比持平于3.6万元/吨。

上周硅片价格持稳。P型-182硅片价格环比持平于1.08元/片、P型-210硅片价格环比持平于1.63元/片,N型-183硅片价格环比+0.02至1.21元/片,N型-210硅片价格环比持平于1.55元/片。

上周电池片价格持稳。上周p型-182电池片价格环比持平于0.31元/瓦,p型-210电池片价格环比持平于0.28元/瓦,TOPCon电池片(183mm)价格环比+0.005至0.30元/瓦,TOPCon电池片(210mm)价格环比+0.005至0.30元/瓦。

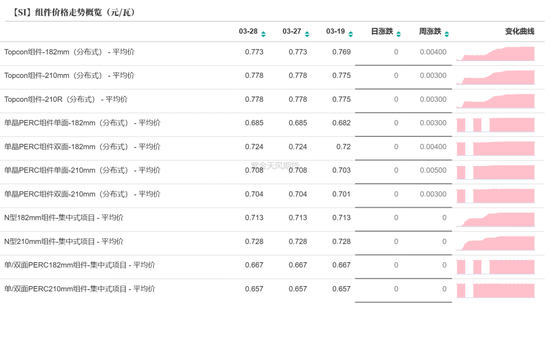

组件价格同样表现稳定。上周TOPCon组件(210mm,分布式)均价环比+0.003至0.78元/瓦,N型组件(210mm,集中式)均价环比持平于0.73元/瓦。

现货价格:硅料表现稳定 下游环节价格调涨

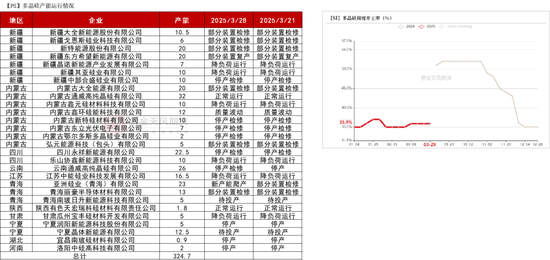

多晶硅:开工稳定于低位

当前多晶硅企业整体维持低开工率,多晶硅供应延续低位。

上周多晶硅产量环比持平于2.32万吨;库存环比+0.07万吨至27.15万吨。

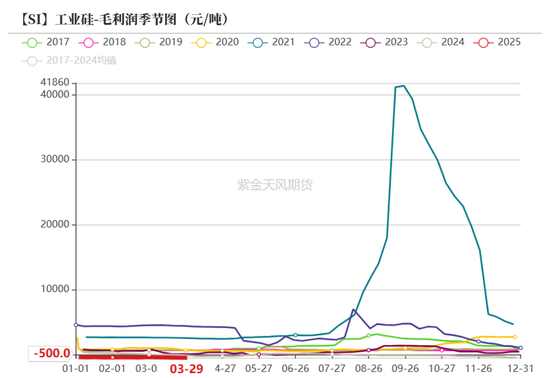

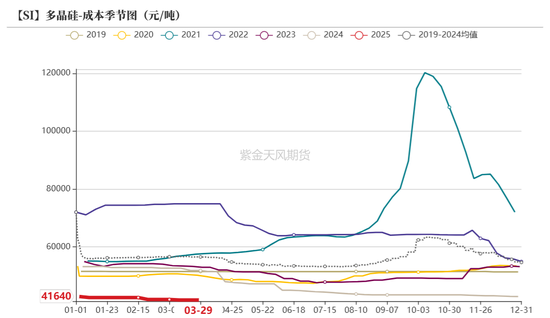

上周多晶硅平均生产成本环比持平于4.16万元/吨,毛利润及毛利率环比分别+0、+0个百分点至-1567元/吨、-3.96%。

多晶硅:开工低位运行

多晶硅开工、产量均维持在相对低位,同时考虑到大厂于云南、四川地区的产能面临较高的电价,成本压制复产,叠加行业自律背景,短期内多晶硅生产负荷提升能力有限。

硅片:关注震后产量修复

上周硅片开工率小幅提升。截至3月30日,硅片周产量为10.05GW,环比-1.03GW、-9%;库存为19.5GW,环比-0.2GW、-1%。

3月排产环比有增加,预计3月硅片产量达49.98GW,环比+1.66GW、+3%,同比-22.58GW、-31%。4月在抢装影响的延续下,排产或有进一步走高。

上周受地震影响,云南、宜宾地区拉晶受影响,产出短期内将有减少,但后续来看,硅片端的出货要求或给多晶硅带来需求增量,关注后续设备检修及复产情况。

电池片:3月排产环比上调

截至3月24日,国内光伏电池厂库为1.51GW,环比-0.42GW、+22%。

年前电池厂家陆续减产,市场供应量整体下行,分技术来看,3月各技术类型电池排产环比整体保持增长趋势,PERC、BC、HJT、Topcon电池排产环比分别+0.46、-0.2、+0.96、+13.02GW至2.12、2.4、1.36、49.17GW。

组件:3月排产环比显著上修

3月组件排产环比显著上修。预计3月组件产量为49.07GW,环比+12.37GW、+34%,同比-5.33GW、-10%。

2月国内库存较稳定,关注后期装机增速。截至2月底,国内组件库存达52.2GW,环比+1.19GW、+2%。

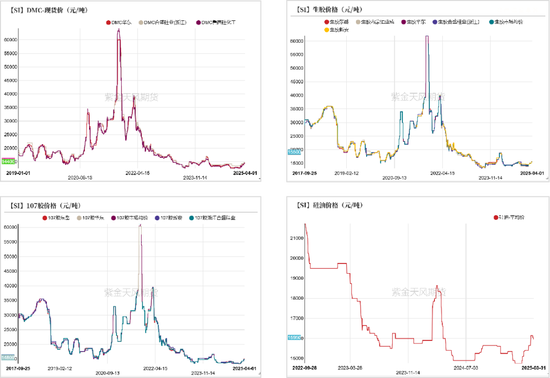

有机硅:扭亏为盈

产品价格持稳

节后有机硅价格有调涨。尽管需求侧暂未出现强势修复,但当前有机硅开工率已稳于较高水平、未来产能几无增量,若需求继续保持稳定,有机硅价格或逐步走出底部区间。

截至3月28日,DMC华东价格较3月21日环比持平于14500元/吨,华东生胶环比持平于15500元/吨,华东107胶环比持平于14800元/吨,硅油价格环比持平于16600元/吨。

挺价效果明显 扭亏为盈

原料端,上周工业硅421#(有机硅用)价格环比持平于12450元/吨,甲醇价格环比-40元/吨至2654.17元/吨。

上周DMC平均生产成本环比-46.88至14075元/吨,毛利润、毛利润率环比分别+84.37元/吨、0.57个百分点至+456.25元/吨、+3.14%。

产量环比减少 库存表现稳定

上周DMC产量环比+0.01万吨至4.47万吨,DMC库存环比+0.2万吨至4.85万吨,环比+4.3%。

行业周度开工率环比增加0.08个百分点至68%。

硅铝合金:开工率基本修复完成

开工率表现稳定

上周再生铝合金开工率环比增加0.38个百分点至56.88%,原生铝合金开工率环比增加0.2个百分点至56%。

作者:陈琳萱

从业资格证号:F03108575

交易咨询证号:Z0021508